こんにちは!朝のジム通いを復活させたため、筋肉痛になりながらタイピングしているぐんじです。この感覚は久しぶりですが悪くないです。。。

今回は 分散効果について② ~S&P500構成銘柄のヒストリカルデータから考える~ の続きになります。ここでは高配当ETFのSPDR Portfolio S&P 500 High Dividend ETF(SPYD)、iShares Core High Dividend ETF(HDV)、Vanguard High Dividend Yield ETF(VYM)を均等割合で保有した時の分散効果について確認していきたいと思います。

分散効果は限定的

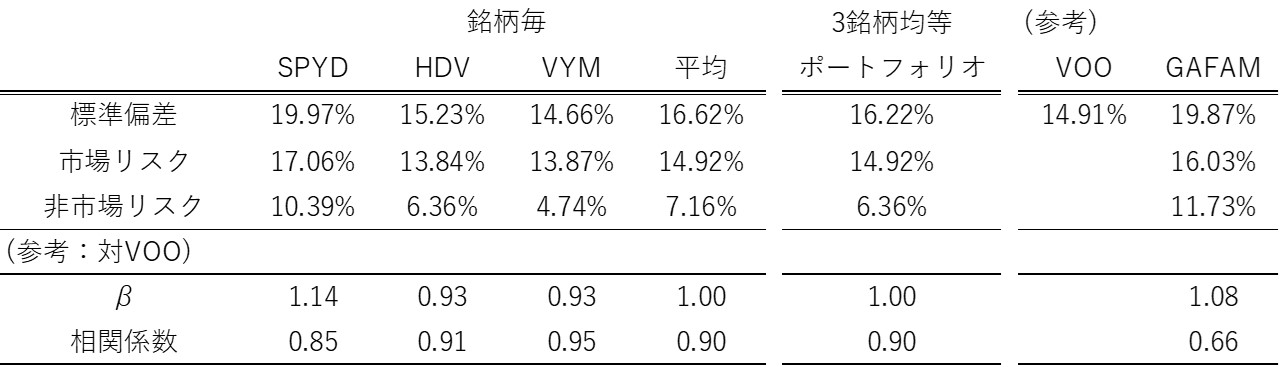

過去3年間のヒストリカルデータを基に算出した結果が下記の表になります。VOO(S&P500をベンチマークとしたETF)の標準偏差が14.91%に対して、3銘柄均等ポートフォリオの標準偏差は16.22%、市場リスク14.92%、非市場リスクは6.39%となります。また、3銘柄平均の標準偏差は16.62%、市場リスク14.92%(これはたまたまβが1.00であったため)、非市場リスク7.16%であり、分散による非市場リスクの軽減は限定的であることがわかります。

一方でGAFAMを均等に保有したポートフォリオの非市場リスク11.73%に比べて高配当ETFを均等に保有した場合の方が非市場リスクが6.36%と極めて小さいという特徴も見て取れます。

分散効果は限定的である一方で非市場リスクが小さい理由については以下で説明していきます。

分散効果が限定的でも非市場リスクが小さい理由

この2点については、高配当ETFの構成銘柄の観点から説明していきます。構成銘柄の詳細については 米国高配当ETFの特徴① の記事を見ていただけると助かります。

分散効果についてはズバリSPYD、HDV、VYMのそれぞれの構成銘柄が被っていることやセクターが近いためであります。そのため、各ETF同士の相関係数は0.9を超えており、非常に相関が強いものとなっているため、3つの高配当ETFを持つことで軽減される非市場リスクは限定的になります。

また、非市場リスクについてはVYMは構成銘柄400程度と多いため保有銘柄を多く持つことによる分散効果はVYM単体でも行えています。HDVに関しては、構成銘柄は75程度と多くはないが、構成要件として財務が健全である、すなわち低リスクであることを加えているため、非市場リスクがETF単体でも低くなっていると考えることができます。

まとめ

高配当ETFのSPYD、HDV、VYMを複数保有することによる分散効果は限定的であります。一方でHDV、VYMはそもそも非市場リスクが低いETFであるため、3銘柄均等保有のポートフォリオでも非市場リスクは低く抑えることができます。

コメント