どうも、ぐんじです!今回は大人気のレバレッジ投信をどのようにポートフォリオに組み込んでいくか考えていきます。

巷ではNasdaqにレバレッジをかけた投信(通称レバナス)が流行ってますね~。今度は日興アセットマネジメントからオルカンにレバレッジをかけた商品がでてくるとのことで、空前のレバレッジ投信ブームなのではないでしょうか。インフルエンサーが勧めているというのもあると思いますが、個人的には絶好調な株式市場のせいかなと思ったりもしてます。(人間は上昇しているものをみると永遠に上昇し続けると認識するバイアスの影響かなと…)

結論

純粋な投資目線だとレバナスはリスクに対するリターンがNasdaqよりも劣るため、投資するメリットなし。一方で人的資本の価値をポートフォリオに組み込みことにより若いうちはレバレッジをかけることにより一定の下落時のリスクヘッジ等に繋がる。と考えてます。

なにをヘッジするかというと引退間近の株価下落リスクです。会社勤めの方は若いときに投資のリスクを取ることができるのにも関わらず、投資資金は少ない。また、積立投資を行うと年がたつにつれ、投資資産額が増える≒引退間近の下落時に大きな影響を受けるというリスクがあり、それをレバレッジを用いて緩和していくという考え方です。

↓こちらを参考文献としています。

翻訳者が望月衛氏という大和投資信託の方であることからレバナス等の宣伝本としいう見方もできることを補足して加えておきます。

リスクリターン

投資をする上で最も大切な評価指標として、取ったリスクに対してどの程度のリターンを上げることができたかというものがあります。

レバナスの関しては2倍のリスクを取っているのにも関わらず、リターンは2倍にならないため、純粋な投資目線だと魅力的な商品ではないという整理をしています。個人投資家はリターンにしか目がいかないため、レバナス最高みたいなことになっている印象ですね。

人的資本

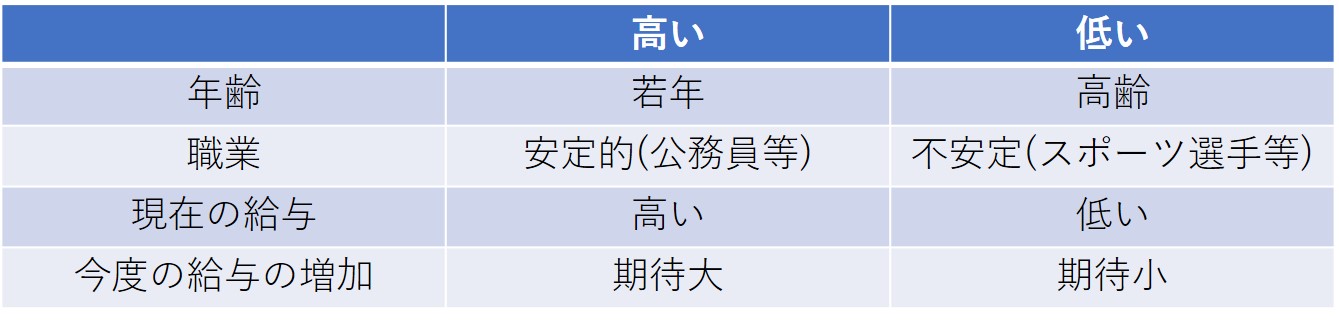

将来、労働によって稼ぐことができる所得(給与)の割引現在価値となります。割引現在価値の考えがピンとこない方には将来どのくらい安定して給与が稼げるかというものだと思ってください。若くて、公務員のような安定的な雇用主から給与を得ることができ、さらにいまの給与が高く、将来の給与の増加が期待できると人的資本は大きくなるというわけです。

人的資本は労働により安定的な給与を受け取れることから債券に近い性質のものだと整理できます。ただし、好きな時に人的資本を金融資産にすることができないため、流動性が皆無です。

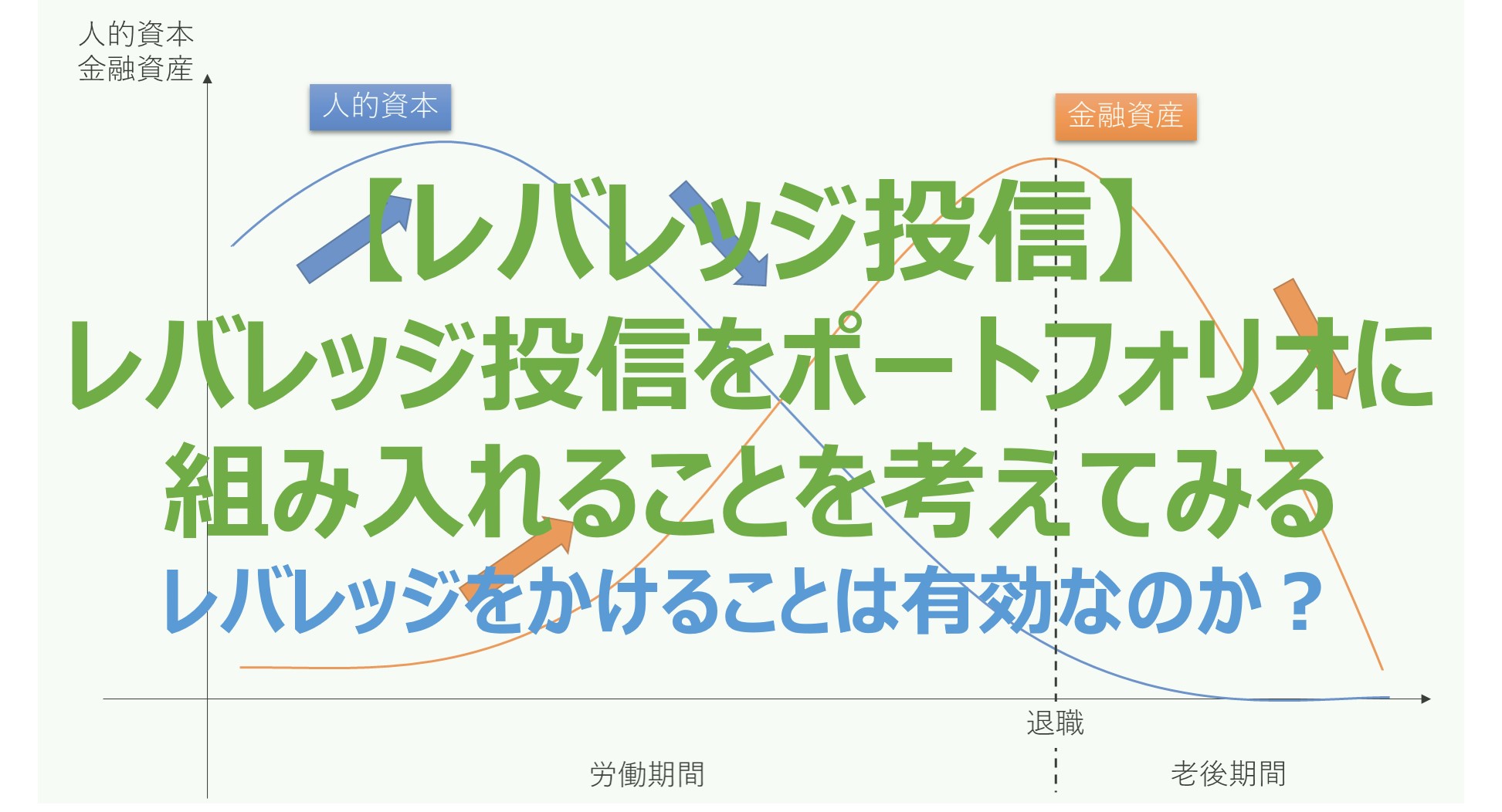

そのため、若いときは流動性が皆無の債券をポートフォリオの中に強制的に組み込まれていることになります。この背景から若いときには株式の割合を高くし、年をとるにつれて債券の割合を増やした方がいいといわれるわけです。ただ、実態は残念ながら若いときは人的資本を金融資産に変換できずに金融資産は少なく、高齢になれば人的資本が金融資産となり、株式の割合も多くなっています。

積立投資のリスク

毎月一定額を積み立てていった場合、積立当初は投資金額が少ないため、株価が下落した際にも影響が限定的、かつ投資期間がまだまだあるため回復も容易である、一方で、投資期間の後半で下落が起こると影響大、かつ回復期間が殆どなしとなってしまいます。このことから積立投資を行う際のリスクとして、投資期間の後半に株価下落が起こること認識しなければなりません。

以下のグラフでは投資期間が1年~30年のうちどこか1回暴落が行った際に時価の推移になります。1年目に暴落が起こった場合、時価が最も大きくなり、30年目が最小となります。定率成長や暴落が1回のみと実態の株式市場とは異なる点がありますが、暴落は投資期間の後半に起こるほどリスクであることはわかります。

暴落時期による時価の違い

下落はいつ起こるかわからないことから、このリスクをヘッジする方法として考えられるのが若いときからリスク資産を多く保有することはできないかということです。ただ、若いときは人的資本が多く、金融資産が少ないという実態があるため、株式投資でレバレッジを用いていこうという考えに行き着くということです。

下のグラフのようにレバレッジを用いることで若いときから株式へのエクスポージャーを増やして、投資期間を通じてなるべく株式へのエクスポージャーを等しくし、後半の下落時の影響を抑えようとしたわけです(ライフサイクル投資術によるバックテストだとリターンも向上しているみたいです)。

まとめ

今回はレバレッジ投信をポートフォリオに組み入れることを定性的に見ていきました。リスクリターンはレバレッジをかけない方が魅力的であるが、若いときに株式への投資額が少なくなってしまう問題に対してレバレッジをもちいることは有効ではないかと考えています。

要望があれば次回は実際に私がポートフォリオに組み込む際に考えてたことや定量的な分析も行っていきます。

補足:ライフサイクル投資術

本書はアメリカで2011年に出版された書籍です(日本では2019年出版)。理論は非常に面白いと思いましたが、なによりも日本で再現することは困難です。本書ではオプションを用いることや先物を用いることでレバレッジ2倍のポートフォリオを再現することを推奨しておりますが、日本ではなかなか買うことができないオプションであったり、手間が非常にかかるというものばかりです。

そこで私はレバレッジ2倍の投信を用いて完全に再現はできないものの、近いものを作れないかという考えのもとレバレッジ2倍の投信へ投資をしております。

恐らく本書を読むとレバレッジの投信、万歳となると思うこと、翻訳者が大和投資信託の方であることから宣伝本であるという見方ができると感じているわけです。ただ、宣伝本だとしてもレバレッジの投信へ投資している方、検討をしている方にはぜひ一読してほしい書籍です。

コメント