どうも、ぐんじです。今回は高配当ETFの1つであるQYLDへの投資について整理していきます。

投資判断の基本的な考え方はリスクに対するリターンを得られているのか、この考え方がコアになってきます。特に個人投資家はリターンばかりを求めてしまう傾向にあると感じていますので、是非リスクにも注目をしていただきたいです。

結論

QYLDの分配金とQQQ(Nasdaqを原資産としたETF)のキャピタルゲインを比較した際にQQQのキャピタルゲインの方が魅力的であるため、QYLDには投資をしていません。一言で投資していない理由をいうのであれば、分配金がリスクに見合っていないと考えているためです。QYLDの分配金の原資となるオプションプレミアムの半分適度しか分配をしていないため、リスクに対したリターンを得ていないと整理しています。

一方で①兎に角にも配当が欲しい方、②Nasdaqの下落時の損失を分配金を受け取ることで抑えたい方には一定の投資メリットがあるETFであると考えています。

QYLDの特徴

QYLDと聞けばなにを最初に思い浮かべるか、それは分配利回りの高さではないでしょうか。実際に12月1日時点で11.36%と非常に高い水準となっています(米国高配当ETFのHDVは3.48%)。その高い分配利回りの要因はなにかというと①分配金の原資がオプションプレミアムであること、②株価が上昇しにくいことがあげられます。

これらのことはQYLDの商品性を確認していくことで理解ができます。QYLDを一言で表すとNasdaqのキャピタルゲインを捨てて、その分オプションプレミアムを分配金として受け取るという商品になります(専門的な言葉でいうとカバードコール=原資産(QYLDの場合はNasdaq)+コールオプションの売り)。

補足:コールオプション

コールオプションを教科書的な言い方をするとある一定の期間、ある価格で原資産を購入できるオプションのことです(例えば、1か月後に100ドルでQQQを1株購入できる権利)。

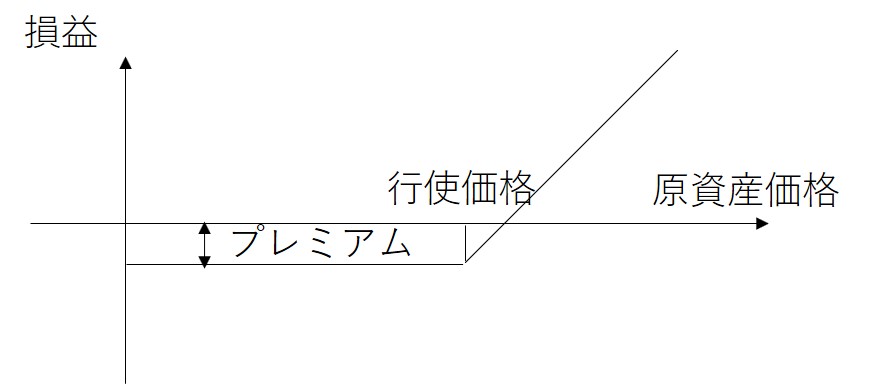

以下の内容はわからなくても大きな問題はないですが、オプションごとの損益はどのような形を描くのかを視覚的に理解ができるといいかなと思います。

イメージしやいのはコールオプションを買うことなのでまずはこちらから説明していきます。コールオプションを買うときの背景としては、将来の原資産(Nasdaq等)は上昇するという予想をしている中、下落することは困る、しかし、値上がりの際には利益は得たい。そのために値下がり時に損失を出さないように保険を掛けるということができるオプション取引になります。そのため、オプションプレミアムは保険料に近いものがあり、コールオプションを購入する際は保険料を払いことで損失を保険料のみにする取引です。

買う人がいるということは誰かがそのオプションを売らないといけないため、買う人のカウンターパーティとしてコールオプションの売りのポジションを取る人がいます。売る人は保険料(オプションプレミアム)を受け取ることでリスク(原資産の値上がり時の損失)を受け入れるということになります。そのため、コールオプション売りのポジションは利益は一定(オプションプレミアムのみ)、損失は無限大(値上げりした分)という損益になります。

また、ポイントの1つとして、オプションを買った方には権利を行使するかどうかの選択できるのに対して、売っている方は

オプションプレミアム

分配金の原資であるオプションプレミアムがどのように決まるかを知ることは重要です。株と同じで需給で決まりますといえばそれまでなんですが、ここではオプションは保険に近いものであるという考えから整理していきます。(保険会社≒コールオプションの売り)

保険金の支払いリスク(死ぬリスク)に見合う保険料を受け取ることが保険会社が行っていることで、オプション売りでいうと原資産(Nasdaq等)が上昇するリスクに見合うものがオプションプレミアムになるということです。

そのため、プレミアムの変動要因の1つとなるのがボラティリティとなります(他には①現在の原資産価格とオプションの行使価格の差、②行使日までの長さ、③リスクフリーレートもありますが、①、②はQYLDに関しては変化がないです、1ヶ月先のアット・ザ・マネー(原資産価格=行使価格)のコールを売る商品になっているため)。ボラティリティが高いとオプションが行使される可能性が高くなるため、オプションが高くなるということです。

補足:生命保険会社のビジネスモデル

皆さんが嫌いな生命保険会社は保険加入者が死ぬ確率(保険金を支払事案の発生確率)等を基にを保険料を算出し、その保険料を受ける取ることにより保険加入者が死ぬリスク(保険金の支払リスク)を受け入れるというビジネスモデルです。確率を正確さが保険会社の収益に影響を与える要因の1つでありますが、人が死ぬ確率はある程度、理論値通りになるため、損害保険と比べて収益が安定しやすいという背景があります。

プレミアムの半分程度の分配金はリスクに見合わない

これまでのことを踏まえると上昇リスクとして評価されているオプションプレミアムの半分程度しか分配金として受け取ることができないQYLDではリスクに見合う分配金を得ているとは言いにくいです。結局高い分配金出してるけど、それって本当に高いのか?という評価すると大して高くなかったということです。オプションプレミアムには裁定取引ができない前提に立って考えると補足しておきます。

どんなにリターン(分配金)が高い投資先でもリスクに見合っていなければ投資をしない方針からQYLDには投資を行っておらず、結局のところキャピタルゲインの方が魅力的なのでQYLDに投資するならQQQへ投資するという整理です。(QQQにも投資してないですが。。。)

今回は定性評価のみなので必要があれば定量評価の方もしていきます。。。

補足:比較対象

QQQと比較しても意味ないでしょと言われそうなので比較した理由を書いておきます。簡単にいうとQQQにオプションをつけるかどうかの選択するだけなので、QQQと比べることが意味があると考えてます。

むしろ高配当ETFと言われているだけで、分配金の原資が全く異なるHDVやVYM、SPYDのような高い配当を出す銘柄を集めた高配当ETFと比べる方が意味がないと考えてます。

コメント