こんにちは!ぐんじです!!!

10年後にFIREを目指している20代のサラリーマンです。このブログではFIREを目指すにあたって、大切にしていることや私が行っていることなどを書いていきたいと思います。

今回はS&P500の仮想的なレバレッジ2倍、レバレッジ3倍を積立投資した場合の時価総額の推移をみていきます。

これまでのレバレッジ投信の特徴をまとめたものはこちらになります。

スポット投資との比較

積立投資を行った際の時価総額の推移

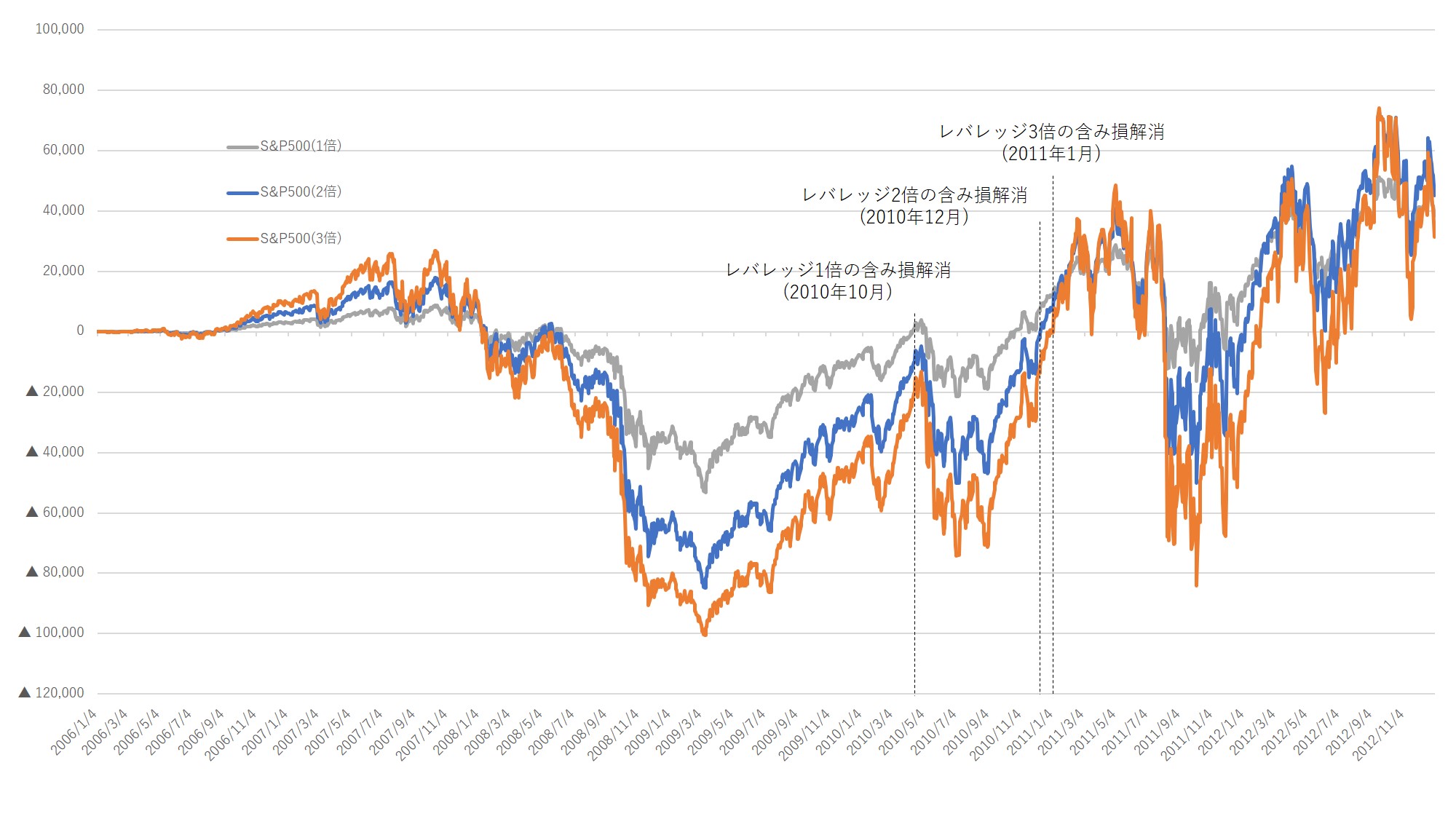

2006年から毎日積立を行っていった場合の時価総額の推移のグラフになります。こちらを参考にまずは特徴をみていきます。

- スポット投資と比較して下落後からの回復(含み損の解消)はレバレッジをかけていても積立投資の方が早い

- 積立投資でもリスク調整後のリターンはレバレッジ1倍が最も高い

詳細を以下で確認していきます。

下落後からの含み損解消までの期間

まずは2006年から2012年までの含み損益の推移をみていきます。

含み損益の推移

リーマンショック後にすべて含み損に下落した以降、含み損が解消するまでの期間は、レバレッジ1倍が2010年10月、レバレッジ2倍が2010年12月、レバレッジ3倍が2011年1月に含み損が解消しております。積立でもレバレッジをかけた方が回復が遅くなるのがわかります。

次に積立とスポット投資の比較をしていきます。

積立の方がスポットより含み損の解消が早くなっていることがわかります。また、スポットと積立の差はレバレッジが高い方が大きく、レバレッジを効かせた方が影響を受けることができます。

スポット投資の時価総額の推移

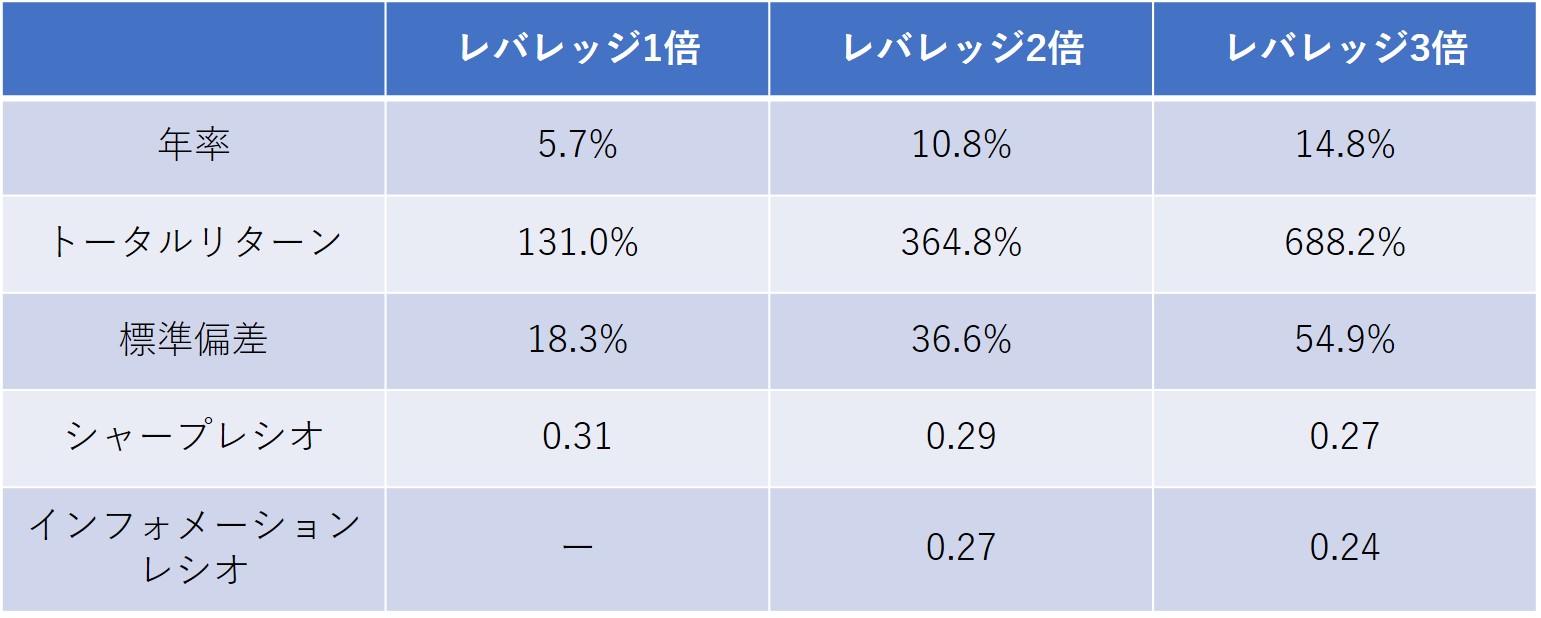

積立でもリスク調整後リターンはレバレッジ1倍が最も優れている

リスク調整後のリターンはスポット投資同様にレバレッジ1倍の指標が最も優れていることがわかります。これは取っているリスクに対して得られているリターンが多いということです。具体的に述べるとレバレッジ2倍、3倍はレバレッジ1倍に対して高いリスクを取っているものの、その取ったリスクに対するリターンを得られていないということであります。

まとめ

レバレッジを効かせた場合でもスポットと積立投資の特徴が現れることがわかり、積立の方が下落後の回復が早いことがわかりました。また、積立場合でもリスク調整後リターンはレバレッジを効かせない方が優れています。

コメント