こんにちは!ぐんじです!!!

10年後にFIREを目指している20代のサラリーマンです。このブログではFIREを目指すにあたって、大切にしていることや私が行っていることなどを書いていきたいと思います。

今回はS&P500のヒストリカルデータを基に積立投資とスポット投資における含み損益の推移の違いについて考えていきます。

積立投資とスポット投資での含み損益の違い

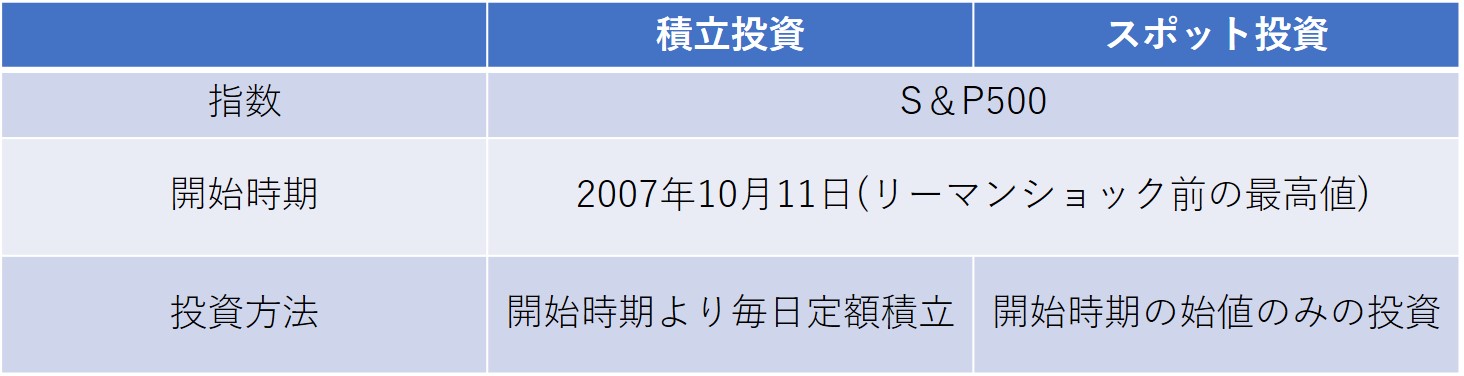

まずは前提条件になります。

また、含み損益は1単位当たりの数値となっているため、投資金額に左右されることはありません。

まずは結論になります。

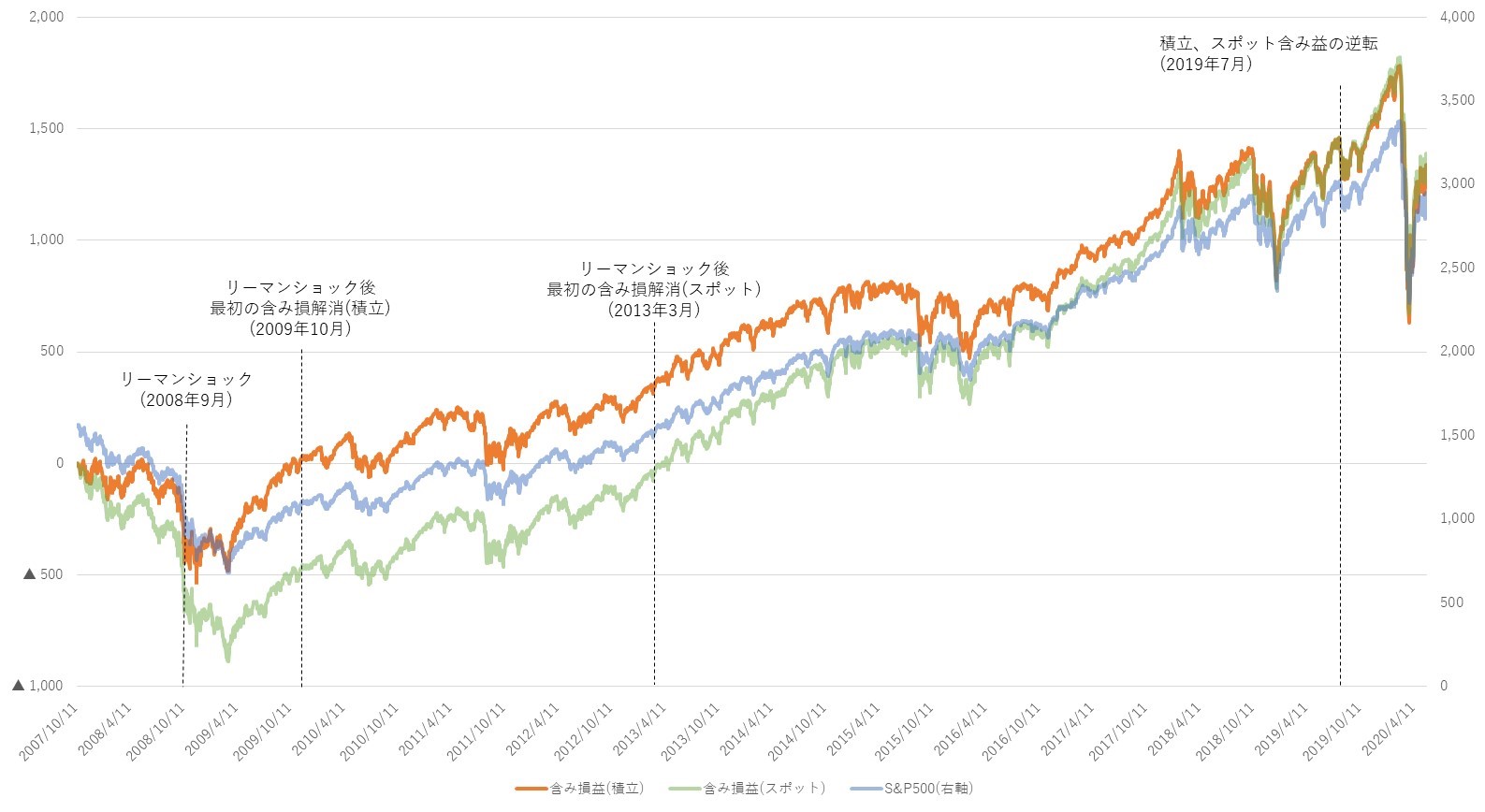

- 積立投資の方が含み損を解消するまでの期間は短く、2008年9月のリーマンショック後、1年2か月で含み損の解消となっている。

- 一方でスポット投資では2013年3月まで含み損を抱えており、積立投資と比べて3年5か月遅い。

- 積立投資とスポット投資では2019年7月まで積立投資の方が含み益が大きかった

詳細については以下で考えていきたいと思います。

回復の早さの違いについて

上記のグラフの通り、積立投資とスポット投資では積立投資の方が回復が早いことがわかります。

スポット投資は最高値で1度投資を行うのみのため、平均投資額が変動することはなく、S&P500がリーマンショック前の最高値を更新しないことには含み損は解消されません。一方で、積立投資は指数が下落局面でも投資をする(所謂、ナンピン買い)ことから1単位あたりの平均投資額が低下し、S&P500が最高値を更新する前に含み損を解消することができるためです。

以上から積立投資は下落→回復局面でスポット投資よりもパフォーマンスが優れることがわかります。

回復→上昇局面ではスポットが有利

2019年6月までは積立投資の含み益の方が多かったが、2019年7月以降はスポット投資の方が多くなっています。これはS&P500が継続的に増加しており、積立投資時の平均投資額が高くなってくることが原因です。

コロナショック後の推移

リーマンショック後と同様に回復は積立投資の方が早いが時がたつと含み益はスポット投資の方が多くなることがわかります。リーマンショック時との回復までの早さの違いはS&P500がショック前の最高値の水準に戻るのが早さの違いであるといえます。

定額積立にプラスしてスポット投資をするのが手

局面によって積立、スポットどちらがよい利回りになるのか変わってきます。最善の方法は最安値でスポット投資を行うことであるが、継続的に最安値で投資をしていくことは現実的ではないことは自明と言えます。

そこで、積立方法を工夫するだけで利回りを改善できるのではないかと考えている。考察は次回以降、行っていきたいが、積立投資をベースに下落局面では投資額を増加させることで利回りを改善することができるのはないかと考えています。

コメント