こんにちは!ぐんじです!!!

10年後にFIREを目指している20代のサラリーマンです。このブログではFIREを目指すにあたって、大切にしていることや私が行っていることなどを書いていきたいと思います。

今回はS&P500のヒストリカルデータをもとに信託報酬の違いによるリターンへの影響を見ていきたいと思います。

信託報酬の違いによるリターンへの影響

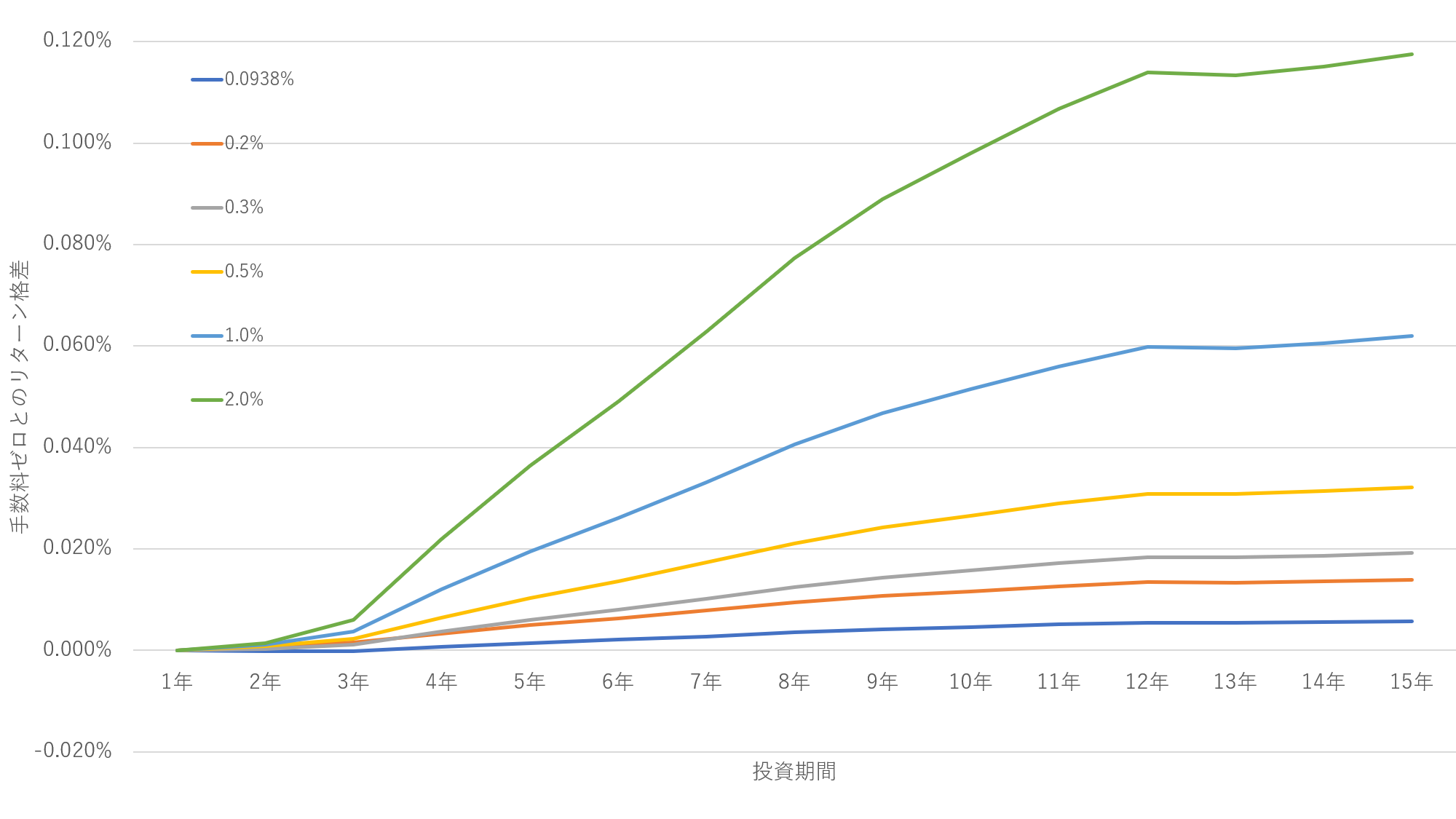

まずは毎日積立を前提とし、2006年から2020年のS&P500のヒストリカルデータをもとに投資期間ごとの信託報酬がゼロの仮想的なS&P500のリターン(年率)とそれぞれの信託報酬ごとのリターン格差をプロットしたグラフを見ていきます。なお、投資期間1年のリターン格差をゼロとしております。

ここでわかることになります。

- 信託報酬が高い、かつ投資期間が長いほど影響が大きい

- 信託報酬0.1%程度の違いでは殆どリターンへの影響はない

以下で、詳しく見ていきたいと思います。

信託報酬が高い、かつ投資期間が長いほど影響が大きい

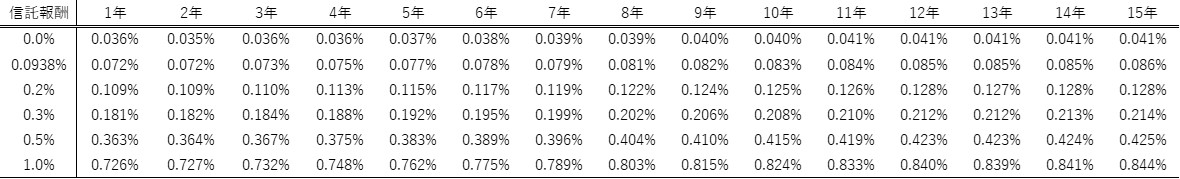

信託報酬が0.0938%(SBI・V・S&P500相当)の場合の年率リターンの格差は投資期間が1年の際は0.036%となります。また、投資期間が15年の際は0.041%と殆ど影響がないといえるくらいの差になってます。

信託報酬ごとのリターン格差(年率)

一方で信託報酬が2%の場合の年率リターンの格差は投資期間が1年の際は0.726%となります。また、投資期間が15年の際は0.844%となり、無視できなくなる影響となります。

ここからもインデックスファインドに対してアクティブファンドが勝てない理由の1つの手数料が高いということがわかります。

(インデックスファンドだと信託報酬0.1~0.2%程度、それ以上になるとアクティブファンドとなることが多いです。アクティブファンドの信託報酬が高い理由としてはファンドマネージャーの判断回数が多く、また、売買回数も多くなることがあげられます。)

信託報酬0.1%程度の違いでは殆どリターンへの影響はない

次に信託報酬が低いインデックスファンド同士の僅かな信託報酬の差(0.1%程度)がリターンに与える影響を見ていきます。

投資期間15年の場合でも、信託報酬0.2%ではリターン格差0.086%、信託報酬0.3%ではリターン格差0.128%と僅かであると考えられます。

このことからも信託報酬が低いインデックスファンドでは僅かな信託報酬の差のために乗り換えることはほかの手数料や税金を考慮すると得策ではないと考えられます。

まとめ

投資期間が長くなると信託報酬の高さがリターンへ与える影響が大きくなります。そのため、長期投資を前提にする場合は信託報酬を安い方を選ぶことに一定の効果があることがわかりました。

一方で0.1%程度と僅かな差であれば影響は限定的となることがわかります。そのため、SBI証券や楽天証券の商品ごとの僅かな信託報酬の違いはリターンに殆ど影響が与えないことがわかり、新商品がでたから乗り換えるという必要性は高くないといえます。

コメント