どうも、ぐんじです。今回は持株会にて自社の株式へ投資を行うことがどのくらいメリットがあるか考えていきます。

結論

①多くのサラリーマンは自社からの給与が大半を占める(人的資本が自社に依存している)下では、自社へのクレジットリスクが高まること、②株式投資においては銘柄を分散させ、市場平均のリターンを求めることが最適であることから自社株への投資は不要であります。但し、上述に当てはまらず、①自社株への投資が最適な状況であること、②短中期の保有である場合、持株会は有意義でもあると考えています。

人的資本を金融資産ポートフォリオに組み込んで考える

まずは人的資本と金融資産の関係を見ていきます。下記の図の通り、若い頃は人的資本が多く、時間をかけて人的資本を金融資産へ労働による給与という形で変換していき、退職時に最も金融資産が多くなるという関係があります。

ここで人的資本は何に依存する(リスクが帰着する)かを考えると、労働に対する給与、報酬の支払先、即ち多くのサラリーマンは勤務をしている企業に依存していると言えます。

特に若いときでは人的資本がポートフォリオの大半を占める状況で、さらに株式投資でもリスクが帰着する企業の株式へ投資を行うことで想定以上のリスクを取ってしまうことになります。勤め先の企業へリスクを取りすぎることで、勤め先の企業の業績不振等でクレジットリスクが顕在化し、想定以上のポートフォリオへのダメージ(人的資本の低下+株式下落)を負ってしまう可能性があるということです。

インデック投資が最適

次に個別株への投資について考えていきます。世の中には短期トレードや個別株等でインデックス投資よりも利益を出している人がいることは事実です。一方で利益を出している以上に損を出している人、インデックス投資のリターン以上を得ることができない人が大半であることも事実です。

アクティブファンドは①過去インデックス投資のリターンを上回り続けたファンドはないこと、②インデックス投資比較で手数料が高いこと(売買頻度が高いことやファンドマネージャーへ報酬が高い等)からインデックス投資が有効であるとされています。

プロのファンドマネージャーですら勝ち続けることができないことを考えると情報へのアクセスが制限される素人の個人投資家がインデックスを超えるリターンを継続的に稼ぎ続けることが困難であることは自明です。

もちろん市場平均リターンを超えることを目指すために個別株や短期トレードを行うことは否定をしませんが、多くの方は手堅く市場平均のリターンを目指すインデックス投資を行うことが手堅いと考えているため、持株を含めた個別株は不要であると考えています。

持株会の奨励金はリスクに見合っているのか

最後に上述した内容は許容でき、個別株とりわけ勤め先企業の株式へ投資を行う場合を見ていきます。持株会の報奨金等の制度から普通に投資するよりも実質的に割安で投資ができることから有利であることは一目瞭然ですが、どのくらい有利であるのかをここでは考えていきます。

奨励金制度は株式+債券への投資に近い

奨励金の制度としては、持株を買う際に一定額を会社が負担してくれて自己負担額以上の株式を購入できる制度があります。例えば、月1万円の自己負担で1万500円の株式を購入できるということです。

この500円部分は会社が存続している限り支払い続けられるとすると、債券のクーポン(利息)と似た性質のものになります。

奨励金について考える

債券のクーポン(利息)と奨励金を比較することで持株を購入することはどのくらいメリットがあるのかが判断できると考えています。

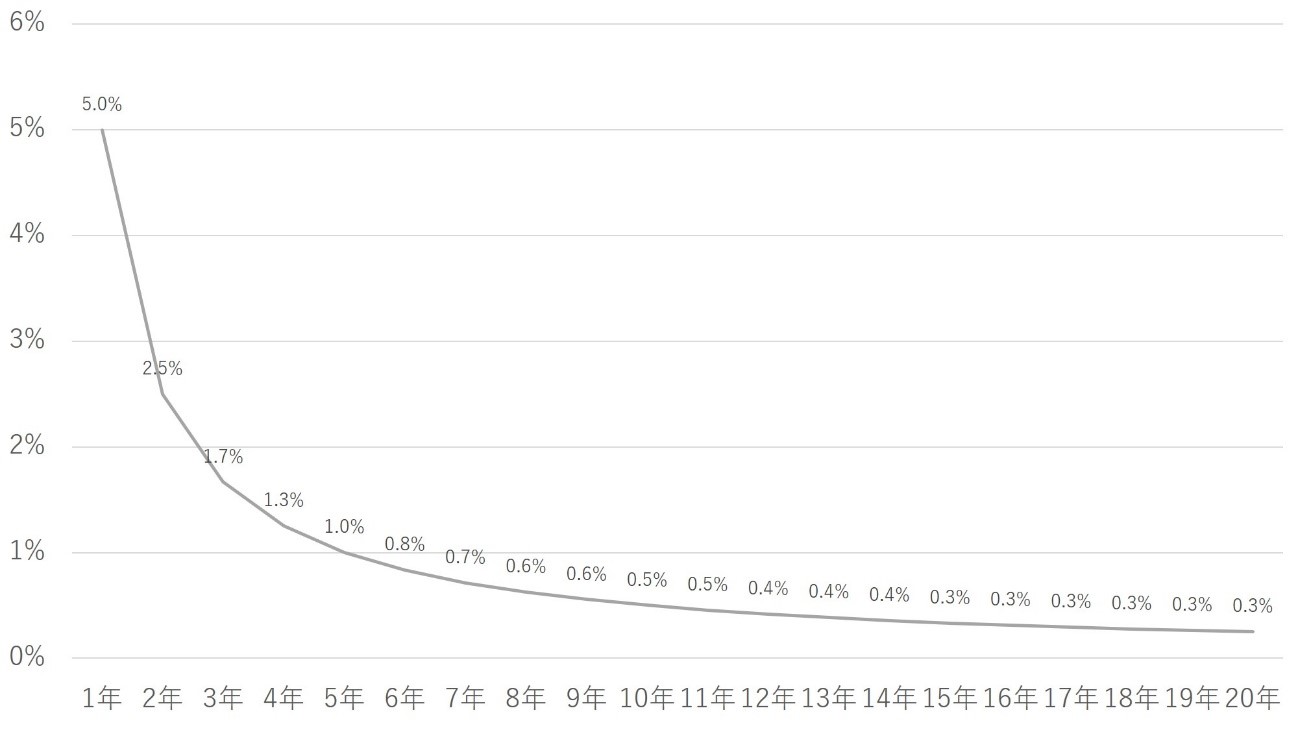

例えば、月々、自己負担1万円、奨励金500円を前提とすると、下記のグラフのように前半は年間奨励金/元本が高いあるものの、投資期間が長くなるほど年間奨励金/元本は低下してしまうことがわかります。

ここでポイントとなるのが元本に対してではなく、積立額に対して奨励金が決まることです。そのため投資期間が長くなる(元本が増えていく)と年間奨励金/元本の割合(債券でいう年利と同様のもの)が減少していくということです。

この年間奨励金/元本と勤め先の社債の利率と比較することでどのくらいのメリットがあるのか判断材料となります。個人的には例として挙げている企業が投資適格(BBB格以上)であること前提とすると5~6年程度ならメリットあり、10年でギリギリメリットがあるかなという感覚です。(報奨金が少なくなるほどメリットある期間は短くなります。)

まとめ

最後にまとめになります。個人的には基本的にはクレジットリスクを取りすぎること、個別株への投資がネガティブであることから持株への投資は必要がないと考えを持っています。

持株を買うことを前提に奨励金がどの程度メリットがあるか考えると短期間の保有の方がメリットは大きく、今回の例では期間10年の保有までがギリギリである感覚です。

以下では、社債の情報の取り方等を補足して記載いたします。

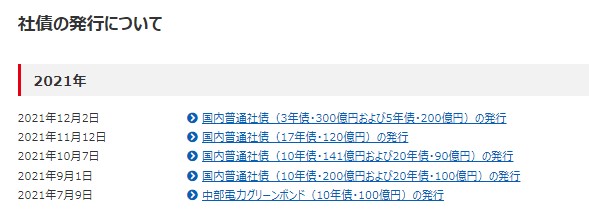

補足:社債の利率の確認の仕方

「企業名 社債」で検索をすると企業HPの発行済み社債のページを検索できます。そこから直近に発行している社債の情報をみるとどのくらいの利率なのか参考になります。その際には発行した時期(数年前と比べて現在は金利が低下し、現在発行したほうが低い金利となるため)、社債の償還までの期間(一般的に長いと金利は高くなる)に注意を払ってみることがポイントです。

補足:有価証券報告書から確認をする

有価証券報告書には社債の利率と融資の利率が記載されているため、そこから確認をすることができます。こちらも「企業名 有価証券報告書」と検索をすると企業該当のHPがヒットします。

融資の利率は●%~●%と表記をされていることが殆どのため、参考程度となってしまうことに注意が必要です。

補足:直近で社債を発行していない場合

同業種かつ格付が同格の企業の社債利率を参考とします。格付はR&IとJCRという企業が評価しており、企業名を検索すると確認することができます。

コメント