どうも、ぐんじぇです。ここでは午前 第4問/午後 第9問に出題されるコーポレートファイナンスについて頻出の計算式、語句についてまとめていきます。また戦略としては午前の問題は完答をし、8割程度の正答率、午後はできる問題を見極めて、難しい問題は兎にも角にも解答を書き、部分点含めた正答率が4割程度なることを目指します。

本記事に関わらず、不明点やご質問、TACの解説が理解できない等があれば問い合わせフォームやTwitterのDM、質問箱からご連絡いただければご回答させていただきますので、お気軽にお問い合わせください。

概要

コーポレートファイナンスでは企業価値を評価することが最終的な目標となっていきます。その過程において、資本コストやベータ、フリーキャッシュフローなどを求めていきことが必要となっていくという分野になっていきます。

また、企業価値を最大化するための投資かどうかの評価基準としては正味現在価値(NPV)を用いており、NPVが大きい方が企業価値を増加させる投資と判断し、選好することになります。

さらに頻出の事項としては、負債利用による節税効果が出てきます。こちらは利息が費用計上することができるため、法人税等の税金が存在する条件下では負債を利用した方が企業価値が向上するという考え方です。テクニカルなことになりますが、計算上で負債額Dが出てくる場合、単独で負債額Dのみを用いることはなく、D×(1‐法人税率)という形で節税効果を考慮した形で考えられます。

頻出の計算式

企業価値を算出する前段階として下図を想像、もしくは書き出して答案に当たることでスムーズに解くことができます。また、下記の計算式の理解の助けにもなります。

事業価値

資本コストからどの程度のキャッシュフローを生み出す力があるのかということが即ち、事業価値となります。ここでは無限等比数列の和として近似したものを表しております。

キャッシュフローが定率成長する場合

事業価値=FCF/(資本コストーFCF成長率)

※成長しない場合はFCF成長率=ゼロにて計算することになります

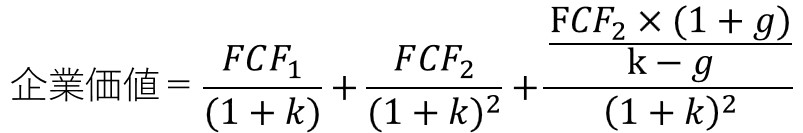

キャッシュフローが変動(成長)する場合

1期後と2期後はそれぞれ異なるキャッシュフローを生み出し、3期目以降は定率成長率するキャッシュフローを生み出すこととします。分母には1+資本コストということで現在価値に割り引いていることになります。また、最後の項(一番右)の分子はキャッシュフローが定率で成長する場合の事業価値の式となっていることがポイントです。

≪2期目を定率成長率の初年度考えた場合≫

≪3期目を定率成長率の初年度考えた場合≫

FCFt:t期目のフリーキャッシュフロー

k:資本コスト

g:フリーキャッシュフローの成長率

式の違いは2期目と3期目のどちらを定率成長率の初年度として認識するかの違いになります。試験的には2期目を初年度として考えた方が計算の回数が1回少なくなるため、おすすめすることができます。ただ、3期目を初年度として考えた方が理解がしやすい場合はその限りではありません。

企業価値

事業価値の集合体に現預金等の金融資産と負債利用による節税効果の現在価値が加わったものです。負債がゼロの場合は企業価値は株式価値に等しくなります。注意点とすると金融資産の足し忘れがあります。

企業価値=事業価値+金融資産+節税効果

資本コスト

キャッシュフローを生み出すためにどの程度のコストがかかるというものです。与えられている前提によりいくつかの算出方法がありますのでそれぞれを理解しておくことが大切です。

資本コスト=FCF/事業価値

負債がゼロの場合は資本コスト=株主資本コスト

複数の事業による資本コストは事業ごとのフリーキャッシュフローの合計と事業ごとの事業価値の合計から求める。もしくはそれぞれの事業ごとの資本コストの加重平均を求める。

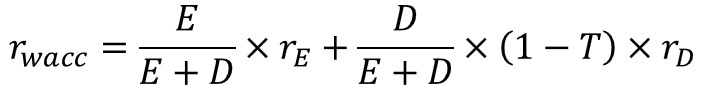

企業全体の資本コスト(加重平均資本コストWACC)

負債と株式価値、それぞれのコストの加重平均を取りことで企業全体の資本コストを求めていく方法です。負債がゼロの場合は株主資本コストと等しくなります。

E:株式価値

D:負債額

rE:株主資本コスト

RD:金利

T:法人税率

株式価値

株式がどの程度の価値(配当)を生み出すことができるのかという指標。

株式価値=配当/(株主資本コストーサスティナブル成長率)

株主資本コスト

自己資本コストと記載の場合もありますが意味は同じになります。

CAPMが成立する場合(基本的には証券アナリスト試験では成立することが前提)

株主資本コスト=配当/株主価値

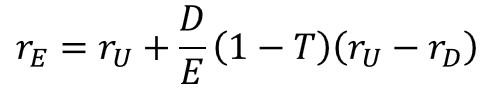

負債があるときとないときの株主資本コストの関係

rE:負債がある際の株主資本コスト

rU:負債がない際の株主資本コスト

D:負債額

E:株式価値

T:法人税率

負債がある方が企業として倒産等のリスクが高まるため、株主資本コストは高くなります。倒産時した際は負債に対して株式は回収が劣後するため、コストはrD<rUとなることは必然となります。万が一これが成り立たなくなると株式投資を選好する理由がなくなります。

サスティナブル成長率

サスティナブル成長率=ROE×(1‐配当性向)

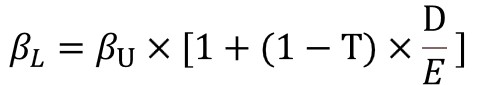

レバードベータ(βL)とアンレバードベータ(βU)の関係

負債がある(レバレッジを効かせている)企業のベータ(βL)と負債がない(レバレッジを効かせていない)企業のベータ(βU)の関係式になります。

負債のない企業のベータに対して、負債が多いほど負債のある企業のベータは高くなるという関係を表しています。また、他のコーポレートファイナンスで出てくる式でも同様ですが、節税効果が考慮することからレバレッジ(D/E)には1‐税率をかけて考えることになります。

正味現在価値(NPV)

I:投資額

FCF:フリーキャッシュフロー

k:割引率

投資額と将来のキャッシュフローの現在価値の合計の大小から投資の有効性を判断する指標。NPVがプラス(0<NPV)の場合、即ち投資額を上回る現在価値ベースのキャッシュフローが見込めるということになります。そのため、投資をするべきという判断になります。

IRRと比較してどの投資がよいかという問題も出てきますが、企業価値の最大化を命題として考える証券アナリストの試験においてはIRRの値はさほど重要ではなく、純粋にNPVが最大の投資先を選べばよいことになります。

負債利用による節税効果の現在価値

節税効果=負債額×金利×法人税率

節税効果の現在価値=節税効果/金利=負債額×法人税率

負債がない企業が負債を利用することによる節税効果により節税効果の現在価値分の企業価値、株式価値の向上に繋がります。要因としては利息は費用計上することができるため、税金の支払いを減らすことができ、実質的に利益の向上、即ち株主還元の増加となるため、企業価値、株式価値の向上に繋がります。

フリー・キャッシュフローの算出

フリー・キャッシュフローは様々な算出方法がありますが、2次試験の問題では下記の計算式を用いて答えを導くことになります。注意点は問題文にダミーの値として利息が記載されていることがあります。

フリー・キャッシュフロー=営業利益×(1‐法人税率)+減価償却費‐設備投資額‐正味運転資本増加額

税引き後の営業利益にキャッシュアウトしていない減価償却費を足し戻し、キャッシュアウトする運転資金の増額分と設備投資分を引いて求める計算式になります。

過去出題の語句

- フリー・キャッシュフロー仮説

- ペッキング・オーダー理論

- 負債の節税効果

- 機会費用とサンクスコスト

- マルチプル法

- 増資、自己株買いが株価に与える影響

- エージェンシーコスト(株主と経営者、株主と債権者)

本記事に関わらず、不明点やご質問、TACの解説が理解できない等があれば問い合わせフォームやTwitterのDM、質問箱からご連絡いただければご回答させていただきますので、お気軽にお問い合わせください。

コメント